受多个国家和地区宽松的金融政策影响,资本市场在今年迎来了上市大年。

成功上市,固然荣耀令人艳羡,只是这条看似光鲜的星光大道,绝非坦途。

对于绝大多数企业来说,都毫无IPO经验可言。但无论是从上市地的选择、上市条件的匹配,还是中介机构的选择,其中的学问与门道,海岳高深。你永远也不知道,在道阻且长的IPO路上,意外与突变,谁会先来。

如果企业没有对上市流程、注意事项准备充足,导致企业因上市的适应性、时事政策、静默期等法规限制,又或者是与投资者沟通、税务筹划等方面的挫折,最终未能顺利上市发行,无疑代价惨痛。

身居用户数超千万的互联网龙头券商平台富途之下,富途安逸是企业境外上市的关键观察者和参与者。我们不仅见证了中国新经济公司赴美赴港挂牌上市的巨大浪潮,还深度参与其中,为众多优质企业提供IPO分销*、ESOP期权管理服务。同时,富途也是美股IPO的亲历者。

下面,就由富途安逸来为您解读赴美赴港上市到底都有哪些雷区,企业又该如何避雷实现最终顺利挂牌上市。

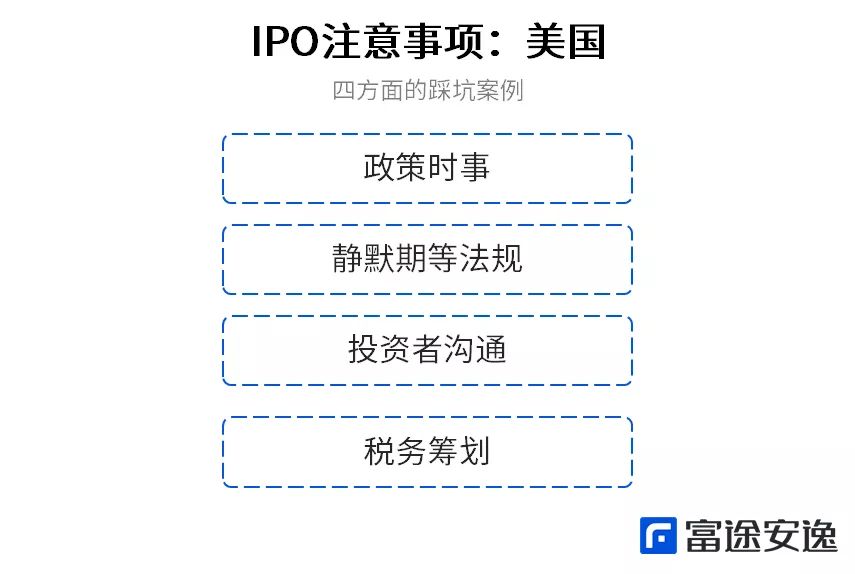

赴美IPO的四个注意事项

任何一家企业能走到上市这一步,都是非常了不起的成就。一家创业公司走到C轮的概率大概是在万分之三左右,从C轮走到上市概率就更低。

但是行百里者半九十,在赴美IPO的路上,还可能遇到各种各样的意外,这里富途安逸要与大家分享赴美上市过程当中避免踩雷的四个经验。

▎政策时事的影响

以富途IPO为例,富途原计划是在2019年的1月份,也就是说在春节之前完成IPO。但是当时圣诞节前,美国政府突然宣布停摆,美国大部分的非核心部门关门了,其中就包括了美国证监会。

美国证监会一关门,富途的最后一轮上市申请就被卡住了,使得富途上市从原计划的1月底拖到了3月初,拖过了整个春节。

巧合的是,在12月底、1月份的时候,美国市场出现了一轮比较大的下跌,如果富途在当时上市,可能估值会比较低。但是美国政府重新开门之后,市场又出现了一轮上涨,A股市场也出现了上涨,所以在3月份的时候,富途的发行非常好,超额了非常多的倍数。

▎静默期等法规的限制

这里最典型的案例就是土豆网的IPO。土豆网在推进IPO的过程中,一方面由于创始人王微和前妻有股权纠纷,使得股权被冻结,上市计划暂停。另外一方面由于王微在静默期对外发言,违反了相关法律规定,导致上市计划被延迟,最终延期了9个月才上市。

9个月间,整个市场环境发生了很大的变化,土豆网上市融资的规模远远不及预期。最终土豆网被优酷合并,成为历史上令人叹息的过往。

▎与投资者沟通出现问题

与投资者的沟通出现问题,很可能导致公司的形象出现问题,市值出现大幅缩水。

以趣店和乐信为例,趣店是做校园贷起家,后来因为监管的原因,改做现金贷,之后又和支付宝捆绑,业绩上涨比较好。没多久它就在纽交所上市,上市当天最多上涨了超过40%,市值超过了100亿美金。趣店也因此成为了舆论的焦点,其校园贷的问题也被翻出来热议。

当时趣店CEO罗敏在接受媒体采访的一些回应,现在回过头来看,是有一定的问题的,这导致了当时市场对于趣店的看法出现了急转直下,趣店的股价一路下跌。

这也影响到了随后上市的乐信,虽然实际这两家公司有比较大的不同,但大家会把这两家公司当成做相同业务的企业。趣店上市的时候融资了接近10亿美金,而乐信因为趣店股价大跌,导致其发行非常不利,最终只融资了1亿美金,市值到上市的时候也只有十几亿美金。

所以在同一个行业当中,如果大家互相存在一定的竞争关系,你尽量要排在前一个上市,这样比较容易获得主动权。

▎税务筹划

企业上市前需要安排组织架构的调整,涉及很多的税务筹划的问题。税收对IPO的影响是非常大,不合理的税务安排,不仅会给企业带来合法性的风险,同时也直接影响企业实际的效益。有些企业在上市前忽略了税务筹划,在上市以后才重视,这时候就会发现,企业的税务筹划的空间非常小。

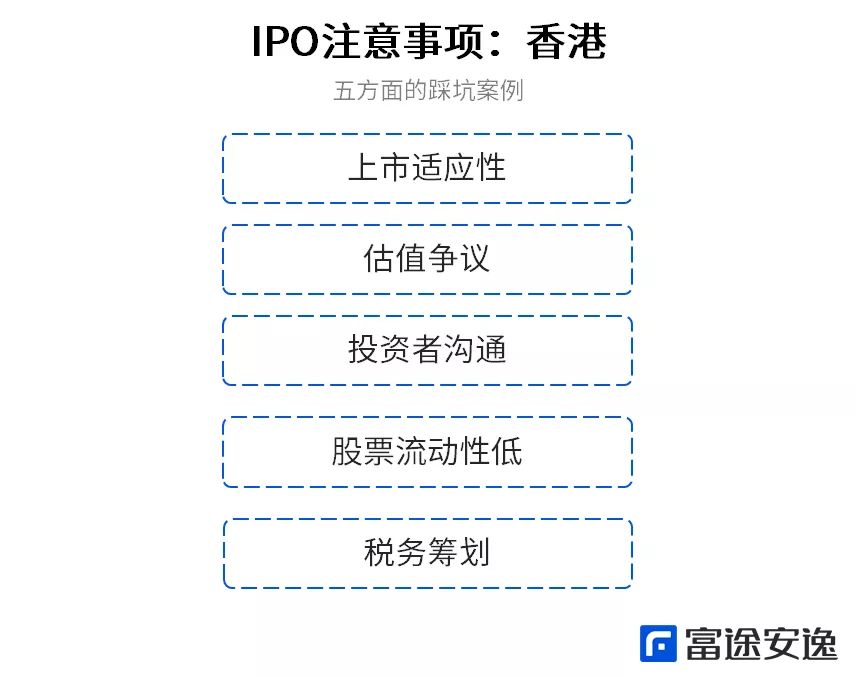

赴港IPO的五个注意事项

港股上市的过程,通常需要6到12个月的时间,期间除了常规的上市推广工作之外,还可能会遇到各种各样的意外。如果不能未雨绸缪地加以防范的话,难免会给上市过程造成障碍,甚至导致上市失败。

赴港IPO过程中,有以下五个方面的注意事项:

▎因为上市适应性问题,导致上市失败

港交所总裁李小加曾经表示,对于IPO,港交所的核心原则是上市适应性的问题,拟上市公司的业务模式是否适合上市?经营是否可持续?是不是符合监管要求和投资者利益?

此前曾有以矿机为主营业务的企业在赴港上市时,就碰到了上市适应性的问题,由于企业的主营业务和比特币息息相关。而当时比特币的走势波动非常大,企业上市时恰逢比特币从高位往下跌的过程当中,这就使得交易所和监管机构,对于矿机厂商主营业务的可持续性,有了一定的怀疑。

▎因为估值争议,导致上市失败

过去几年,中国一级市场企业的估值普遍偏高,因此一部分企业到了IPO的估值定价环节就非常尴尬,加上二级市场行情波动,企业IPO时可能很难达到此前融资的估值,甚至很难达到期望的上市估值,最终可能因估值存在巨大落差,导致IPO时认购不足而失败。

▎与投资者的沟通问题

与投资者的沟通出现问题,很可能导致整个估值出现下滑,一部分新经济企业上市后出现破发的情况,这可能是因为投资者对这些企业的业务模式跟估值不太理解。企业管理层对公司的规划和展望,跟二级市场投资者对于企业的一些认知,出现一定程度的错位。

▎港股存在流动性过低的问题

港股市场的成交当中60%-70%是机构投资者,零售投资者大概占到整体成交的百分之20%-30%。所以部分低价股和小市值公司,或者说投资者不太熟悉的公司,它的成交量非常低迷,有的甚至会低到每天只有几万港币、几千港币。整个二级市场的流动性主要由零售投资者或者个人投资者来提供。

对公司而言,就需要和一些零售投资者比较集中的平台来合作。比如说像富途,就是个人投资者比较集中的平台,目前富途牛牛平台上有超过千万的个人用户(截至2020年10月)。

▎税务筹划

赴港IPO同样存在许多税务筹划的问题,与赴美IPO一样,需要企业额外关注。

赴美赴港上市,是个非常复杂的综合命题,要解好这道题,不仅需要系统地学习,更需要优质的合作伙伴。

富途控股(FUTU:Nasdaq)是一家领先的数字化金融科技公司。作为富途控股旗下企业服务品牌——富途安逸(FUTUI&E)主要为企业客户提供美股港股IPO、一站式ESOP期权激励管理解决方案及投资者关系与PR服务。富途聚集了千万个人投资者,帮助企业连接投资者、员工和美股港股资本市场,为企业提供上市前后的全流程服务。

近年来,富途安逸已经助力陆金所、名创优品、小鹏汽车、贝壳找房等明星企业顺利登陆美股,并且分别为这四家企业贡献了百亿港元级别的认购订单和数万人的认购人数,同时富途安逸也是名创优品、小鹏汽车的ESOP期权管理服务的品牌商,是实至名归的“美股上市新经济公司首选合作伙伴”。

*注:由富途旗下子公司提供服务

深圳: 0755-86636688(转8683)

深圳: 0755-86636688(转8683)

深圳: service@futuie.com

深圳: service@futuie.com